Что такое овердрафтная карта? Факты о банковских картах

С тех пор, как банковская сфера в России вышла на должный уровень, все больше людей обращаются в банки с целью оформления кредитов. Однако понятие «овердрафт», например, сразу отпугивает, поскольку значение его непонятно простым обывателям.

Овердрафт – это предоставление банком физическому или юридическому лицу денег под проценты на промежуток времени, установленный кредитором. Этот термин переводится как «сверх проекта» — иначе говоря, банк разрешает истратить не только ту сумму денег, которая есть на счету у человека, но и взять дополнительную сумму в долг.

Сумма процентов, как правило, не так высока, как у других кредитных предложений мгновенного займа. Например, если взят овердрафт на сумму 10 тысяч рублей под 20% годовых, а через 5 дней банку уже поступают деньги, в счет процентов потребуется заплатить меньше 30 рублей. Конечно, возникает вопрос, кто же берет кредит на 5 дней? Действительно, для кредита 5 дней – срок крайне маленький, но в случае, если у человека сломался холодильник за неделю до получения заработной платы, то это и будет тот самый наглядный пример.

В этой статье речь пойдет о том, какие виды овердрафта предлагают банки, что собой представляет овердрафтная карта, как ее можно получить в банке и на каких условиях.

Что такое овердрафтная карта?

Оведрафтной называют банковскую карту с разрешенным перерасходом средств, находящихся на счету клиента или предоставленных банком ему в качестве кредита.

Заемщики при оформлении овердрафтной банковской карты беспокоятся о том, что невозможно отследить, когда средства начинают расходоваться в кредит. На практике, конечно, это не так. Помимо того, что клиент любого банка может проверить баланс карты с помощью соответствующего банкомата, сегодня распространена и услуга отслеживания изменения суммы с помощью СМС-сообщений (мобильный банк). Уведомления приходят каждый раз, как только совершается финансовая операция – пополнение счета или списание денежных средств.

При использовании овердрафтной карты сначала тратятся средства клиента, а кредит берется только в том случае, если баланс обнуляется. Эта услуга крайне удобна, например, в поездках, когда нет других вариантов пополнить счет.

Если клиент использовал сумму овердрафта, то банк начисляет соответствующий процент за использование услуги. Усредненно он составляет 18% от суммы долга. Эта ставка кажется небольшой, однако она может резко возрасти, если платеж будет просрочен. Тогда процентная ставка увеличится до 36%.

Виды овердрафта

Зарплатный

Кредит, прилагаемый к зарплатной карте клиента. В зависимости от того, к какому банку прикреплена выплата заработной платы (Сбербанк, Альфа-банк, Тинькофф и т.д.), заемщик обращается в одно из отделений для оформления зарплатного овердрафта. Для заемщика этот вид кредитования выгоден, поскольку помимо зарплаты на карточку также зачисляется овердрафт с установленным лимитом. А размер этого лимита, конечно, связан с размерами доходов.

Однако банк в любой момент имеет право изменить размер установленного лимита, в зависимости от того, в какую сторону изменилась заработная плата заемщика. Например, чем выше доход клиента, тем больше будет размер овердрафта. И если человек использует или часть, или всю предоставленную банком сумму, то уже со следующих денежных поступлений на его карточку банк автоматически будет списывать задолженность с установленными процентами.

Классический (стандартный)

Кредитование под основную деятельность. Представляет собой оформление суммы кредита заёмщику для расчета по платёжкам и иным кассовым документам, независимо от наличия или отсутствия у него средств на счете. Сумму лимита банк устанавливает из расчёта 1/2 части от минимального оборота кредита в месяц, осуществлённого заёмщиком по расчётному счёту. Этот минимум просчитывается банком индивидуально в отдельном порядке.

Авансовый

Этот вид овердрафта доступен только тем клиентам, которые вовремя выполняют обязательства перед банком и полностью соответствуют требованиям к надежному заемщику. Иначе говоря, чтобы получить такой заём, клиент сначала доказывает банку свою 100-процентную платёжеспособность.

Условия предоставления такого вида овердрафта напрямую зависят от статуса клиента. Главное, чтобы у заёмщика имелась работа с гарантированными доходами, постоянно проходили финансовые обороты на расчетном счету, счёт не оказывался нулевым, отсутствовали задолженности в этом банке.

Под инкассацию

Овердрафт под инкассацию предоставляется клиентам, удовлетворяющим требованиям банка, при этом не менее 75% оборотов по кредиту расчетного счета должна составлять инкассируемая денежная выручка (в т.ч. сданная на расчетный счет самим клиентом). Сроки кредитования ограничены одним годом, однако по согласованию сторон этот срок продлевают.

Главное условие – наличие у заёмщика стабильной прибыли и постоянного денежного движения на счетах. Этот вид овердрафта предназначен только для юридических лиц, которые способны предоставить кредитору платёжеспособных поручителей из числа владельцев бизнеса, что также является для банка одним из главных условий.

Технический

Это временный займ, который выдает банк заемщикам в том случае, если на счете их зарплатной, дебетовой или кредитной карты нет достаточной суммы денег для проведения того или иного вида платежа. Он оформляется даже без предварительного анализа платёжеспособности заемщиков.

Если происходит подобная ситуация, после банк начисляет должнику задолженность, которая должна быть закрыта в оговоренные сроки. Чаще всего время, в течение которого должник обязан погасить долг, составляет всего три дня после получения им от банка уведомления о покрытии возникшей задолженности. В этом случае банк, чтобы оправдать денежные риски, взимает за такую услугу процент на порядок выше, чем при стандартном кредитовании.

Где и как подключить овердрафт

Сегодня известно три способа подключения этой услуги на карту:

- Автоматический. Услуга подключается непосредственно при оформлении зарплатной карты в отделении банка. В этом случае заемщик предоставляет в банк документ, удостоверяющий личность.

- Подключение услуги к уже действующей пластиковой карте (не только зарплатной). Для оформления потребуются документ, удостоверяющий личность, и справка о доходах.

- Оформление новой пластиковой карты, где овердрафт входит в пакет услуг, подключаемых автоматически.

Каждый банк оставляет за собой право запрашивать дополнительные справки при оформлении кредита. Поэтому перед посещением банковского отделения заранее проконсультируйтесь со специалистом по этому вопросу по телефону или уточните информацию на сайте банка.

Оформление овердрафтного кредита начинается с предоставления заемщиком заявления. В нем указываются ФИО, паспортные данные, место регистрации, предпочитаемый лимит кредита и номер счета карты заявителя.

Предоставленное заявление банк будет рассматривать 2-3 дня, в зависимости от количества обращений. После этого вам сообщат о результатах и, если они будут положительными, предложат подписать договор в банке. Еще через 2-3 дня после подписания овердрафт вступит в силу, и вы сможете им воспользоваться.

Обзор условий овердрафта в популярных банках России

Сбербанк

Услуга овердрафта доступна как для физических, так и для юридических лиц. Физическому лицу предоставляется кредит на сумму до 30 000 рублей под 18% годовых. За превышение лимита взимается дополнительная сумма в качестве комиссии в размере 36%. Клиенты могут подключить услугу к кредитной или дебетовой карте, которая у них уже оформлена в Сбербанке.

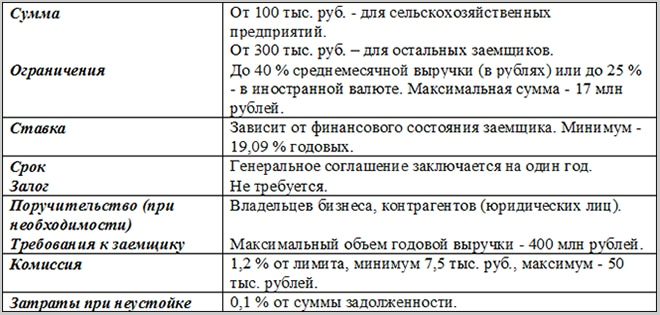

Условия получения кредита юридическим лицом представлены в таблице 1.

Альфа-Банк

Услуга овердрафта в Альфа-Банке также доступна и для физических, и для юридических лиц. При подключении услуги физическому лицу с его счета списывается комиссия в размере 1%. Предоставляемый лимит – сумма двух зарплат (при подключении в Альфа-Банке овердрафта для зарплатных клиентов) или фиксированная ставка в пределах 15000-20000 рублей (для остальных). Срок кредитования – 60 дней. Процентная ставка по кредиту – от 15% до 18% годовых.

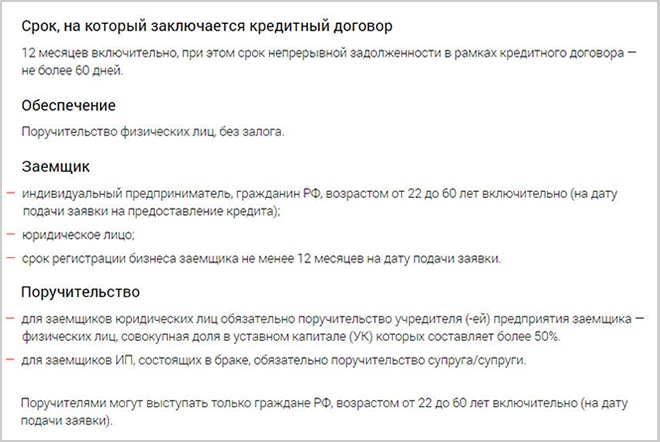

Что касается ИП и юридических лиц, то получить услугу овердрафта способны:

- ИП от 22 до 65 лет включительно, только граждане РФ;

- Юридические лица, зарегистрировавшие бизнес от 1 года.

Условия предоставления овердрафта юридическим лицам представлены в таблицах 2 и 3.

Наличие овердрафта, конечно, признано полезной услугой и для юридических лиц или ИП, и для остальных граждан, поскольку в жизни люди часто сталкиваются с ситуациями, когда на карте недостаточно средств для расчета по платежу, произвести который нужно в максимально короткие сроки. Однако пользоваться этой услугой стоит только в случае острой необходимости ввиду высоких процентных ставок, особенно при несвоевременном погашении кредита.